吉时查询沪农商行涨停!银行股集体走强 转债摘牌加速稀缺性凸显

南方财经全媒体记者 吴霜 上海报道

6月3日,A股银行板块涨幅居前,多数成份股飘红(👾),沪农商行、渝(🏬)农商行、青岛银行、兴业银行、上海银行等银行涨幅较大。其中,沪农商行早盘股价触及涨停,截至发稿,报9.86元每股,涨幅10.04%,股价(🥎)创3年多以来的新(⛰)高,总市值逼近千亿大关。

随着银行个股股价的上涨,银行转债开始频频发出预警,提示着触发转股的可能。实际上,对于银行来说,转债转股是一件喜闻乐见的事情。一方面,可以降低银行的融资成本(🚑);另一方面,可以补充银行的核心一级资本充足率。

吉时查询 上海银行就在一季度的业绩发布会指出(🏷),推进可转债转股,是该行补充核心一级资本的有(♍)效方式,公司和管理层高度重视市场对公司的关注和评价,持续提升内在价值,推进估值修复(🏬)。

但是对于债券投资(😷)人来说(⬛),银行转债的持续转股也会导致其转债投资的优质资产变得更加稀缺。

吉时查询 银行股价持续攀升

6月3日整体大盘微涨,银行股大幅领涨。具体来看,截至收盘,上证综指涨0.43%,报3361.98点;科(🧜)创50指数涨0.48%,报981.71点;深证成指涨0.16%,报10057.17点;创业板指涨0.48%,报(🆕)2002.7点。

其中银行板块,除了沪农商行外,今日渝农商行大涨6.76%,青岛银行涨超5%,兴业银行、上海银行分别上涨4.73%、4.16%,杭州银行、中信银行等多股(🐟)盘中均刷新历史高点。

2024年初开始,银行指数开启了一路波动上涨行情。Wind数据显示,2023年底,申万银行业指数在达到2841.87的阶段性底部开始一路上涨,尽管在2024年9月前后出现过短(👜)暂回调,但此后又开启了新一轮的猛涨趋势,目前已经来到了4200点以上的高位。

背后原因(👗)主要是在A股整体波动的背景下,银行业的稳定回报(🎦)和避险属性使得其投资价值凸现。年初以来到5月底,中信银行指数(💈)取得9.2%绝对收益,11.6%相对收益,排名市场第二。

近一年来,险资、ETF、外资等市场新增量的持续涌入也为银行股的上涨行情(👝)增加动能。华泰证券指出,一方面,险资普遍(🐊)加大红利股配置力度,银行股盈利稳健、股息回报较高,为增持优选。除享受红利收益、资本利得之外,长股投方式可享受并表收益与银保合作生态附加值,配置(🛃)吸引力较强。

吉时查询 此外,中央汇金等资金增持以沪深300为代表的ETF产品,高权(🌺)重的银行板块持续受益。另一方面,随公募改革新规落地,当前主动权益基金深度欠(🖐)配银行板块,考核体系变化有望引导资金(🛥)配置行为纠偏;中国资产重估与全球资金再配置背景下,外资逐步回归,增量资金有望流入银行板块。

可转债赎回加速(⛰)

伴随着银行股价不断到达新高,可转债转股的提示公告也不断发布。

吉时查询 5月30日,南京银行发布《关于“南银转债”可能满足赎回条件的提示性公告》,指出南京银行股票自2025 年5 月13 日至2025年 5 月 30 日的(📦) 14 个交易日中已有 10 个交易日的收盘价不低于“南银转债”当期转股价格 8.22 元/股的 130%(含 130%),即 10.69 元/股。若在未来 16 个交易日内,公司股票仍有 5 个交易日的收盘价格不低于“南(⬜)银转债”当期转股价格 8.22 元/股的 130%(含 130%),即 10.69 元/股,将触发“南银转债”的(📿)赎回条款。

据记者不完全统计,今年以来已有3家(🍒)银行发布了转债可能触发赎回的公告。除了南京银行外,5月20日,杭州银行发布了《关于“杭银转债”可(🚭)能满足赎回条件的提示性公告》;1月9日,苏州银行也发布了《关于苏行转债(💰)可能满足赎回条件的提(🦄)示性公告》。

吉时查询 实际上,今年以来,已有苏州银行、中信银行、成都银行3家银行的可转(🛵)债完成转股并摘牌,此外,杭州银行也已经(🏙)在5月26日发布《关于提前赎回“杭银转(⬅)债”的公告》。而去年全年(🌘)仅有两家(🚂),可以看出,转债赎回正在加速。

吉时查询 而从供给端来看,2023年8月27日,证监会提出对于存在破发、破净、经营业绩持续(🦈)亏损、财(😘)务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模等安排(🏻)。由此导致,2023年后再没有银行发行转债,市(🥄)场亟需新增供给。

吉时查询 银行转债稀缺

吉时查询 基于银行板块本身的行业地位、红利(🏗)特征、低估值、盘子较大等属性,银行转债是机构(🏄)重要(😅)的底仓类转债品种之一。

(🏽)一位业内人士向解释到,“这是因为一般而言,在股票(🔘)和转债市场行情(👞)不佳时有相对收益但无绝对收益,在股票和转债市场表现较好时有绝对收益但无相对收益。但是反过来看,在市场表现较弱时银行转债是典型的防御板块,当市场表现较强时银行转债又能获得超过纯债的收益水平。”

“尤其是对于基(🐼)金来说,银行(🍀)转债常被视作底仓,基金持有银行转债的比例在20%到40%之间,转债市场表现较弱时基金持有银行转债的比例会稍高一些。”他表示。

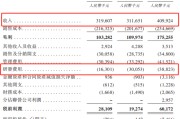

Wind数据显示,目前市场上的银行转债共有10只,其中浦发转债500亿元(🥪)规模剩余半年到期。此外,杭银转债、南银转债规模分(🚠)别为68亿元和98亿元,均或将触发强赎,若强赎,银行转债存量规模将从1700亿元水平降至1000亿元左右,存量大额银行转债如兴业、重银和上银转债稀缺性凸显。

而债券投资者出于避险需求,对银行转债需求量不降反增。财通证券研究所业务所长孙彬彬认为,若后续宏观不(⭕)如预期,大盘红利风格表现或更优,受益于正股,银行转(🏺)债防御性或更好。若有超预期利好,股市向上空间打开,在纯债空间压缩(🚵)下,固收+增量资金或青睐转债市场弹性收益入场博弈。

相关新闻

- 详细阅读

- 吉时查询创智芯联拟赴港IPO,曾筹划A股上市详细阅读

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 6月9日,深圳创智芯联科技股份有限公司在港交所递交招股书,海通国际、...

2025-06-1548

- 吉时查询青海首部“气象天眼”在三江源核心区建成详细阅读

中新社西宁6月13日电 (孙睿 赵海梅)记者13日从青海省气象局获悉,青海省果洛藏族自治州气象局在甘德县与达日县交界处海拔4465米的哇英山完成...

2025-06-1551

- 吉时查询年薪给到“数千万美元”!华尔街为明星交易员“抢破头”详细阅读

来源:华尔街见闻 在多策略对冲基金迅猛崛起的背景下,基金拼的不再是资金规模,而是高效使用这些资金的人才。去年底,华尔街上演了一场堪比球星竞价的...

2025-06-1552

- 吉时查询充电5分钟,续航800公里?比亚迪、宁德时代、欣旺达等布局,“超快充”市场火了,规模化落地还有多远?详细阅读

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:中国新闻周刊 作者:刘珊珊 “无超充,不电动”,充电速度...

2025-06-1563

- 吉时查询“嗦粉”经济火热 中国多地“食力”出圈详细阅读

中新社南昌6月14日电 (记者 吴鹏泉)从大街小巷的早餐摊点到节庆展会的聚光灯下,中国江西、湖南、广西等多省份米粉产品热销。“嗦粉”经济也撬动流量...

2025-06-1566

- 吉时查询高速赋能产业升级:一条“杨梅路”的致富密码详细阅读

中新网丽水6月15日电(奚金燕 楼建华)从昔日堵在国道烂在筐,到如今夕发朝至全国、远销海外;从果农愁眉不展,到专业户年入突破30万元……在浙江丽水...

2025-06-1566

- 吉时查询为什么汽车行业要反内卷?贾可:既要配置高又要价格低,上帝都做不了详细阅读

专题:2025轩辕汽车蓝皮书论坛 2025第十七届轩辕汽车蓝皮书论坛于2025年6月13日-15日在广州举行。 轩辕同学校长、世界新汽车技术...

2025-06-1571