吉时查询可转债市场年内成交超6万亿元 下半年发行节奏有望持续修复

本报记者 周尚伃

见习记者 于 宏

作为兼具债券与(🖼)股票双重属性的金融工具,可转债凭借“进可攻、退可守(📮)”的独特优势,在资本市场中备受(🥊)投资者青睐。今年以来,在正股市场(🚒)行情回暖的带动下,可转债市场交易显著升温。截至6月6日,可转债市(🔳)场成交额已超6万亿元,同比增长超28%。

吉时查询 近期,券商密集召开中期策略会,在看好后市A股走(🚤)势的同时,对可转债市场的关注度也持续攀升,展望下半年,多位券商分析师对可转债市场持乐观(🔃)预期。他们认为,随着市场环境逐步改善,可转债发行节奏有望持续修复。同时,预计下半年可转债市场机遇可期(🧓),估值有望维持高位。就投资策略而言,投资者可重点关注大盘可转债的配置价值。

市场表现稳健

近年来,可转债市场经历了不同的发展阶段。在经历前几年的高速扩容期后,可转债市场自去年起扩容步伐有所放缓。截至6月6日,沪深两市可转债存量规模为6740.62亿元,较年初减(👉)少595.6亿元。

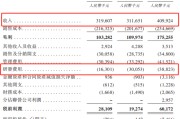

吉时查询 Wind资讯数据显示,截至6月6日,今年以来(按发行公告日计)仅有13家上市公司发行可转债,规模合计为174.23亿元,其中3月份为发行高峰,发行规模达119.05亿元。回顾过往数据,2024年全年,共有41家上市公司发行可转债,规模合计为367.57亿元;2023年全年,可转债发行规模合计为1433.3亿元;2019年至2022年,可转债年度发行规模均在2000亿元以上。

在供给方面,兴(⛄)业证券(⛪)固(🌽)收首席分析师左大勇表示,今年以来,可转债项目储备不足,供需依然容易错配。

吉时查询 华泰证券研究所副所长、总量研究(🐗)负责人、固收首席分析师张继强进一步表示,预计下半年新券供给规模约为200亿元,全年供给规模大致与2024年持平。北交所(🏁)可转债等新品种有望对市场形成补充。

从市场表现来看,可转债表现较为稳健。截至6月6日收盘,年内中证转债(⛄)指数累计涨幅为4.67%,同期上证指数的涨幅为1%。成交方面,可转债市场年内成交额达6.46万亿元,同比增长28.06%。回顾此前的情况,可转债市(🗻)场2024年全年成交额为14.38万亿元,2023年全年成交额为13.12万亿元。

(🌦)强制赎回是可转债退出市场的主要方式之一。随着今年A股市场行情向好,多只可转债对应(🛫)的正股股价上涨态势显著,进而触发了可转债的有条件赎回条款。据记者梳理,截至6月6日,年内已有37只可转债进行提前赎回,已完成(📽)退市。此外,在目前存续的可转(📶)债中,有44只今年触发了强制赎回条款,其中,4只近期发布了强制赎回提示公告,另外40只发(🌶)布公告表示暂不进行强制赎(🖲)回。

吉时查询 估值有望维持高位

(🦍)当前,可转债估值维持高位。截至6月6日记者发稿时,全市(🌉)场可转债的平均价格为134.01元。从其股性估值来看,可转(🅰)债的平均转股溢价率为44.9%,市场上有46只可转债转股溢价率超过(🚶)100%,总体呈现“高价格、高溢价”特征。

“2025年下半年可转债市场虽可能有波动但机遇可期。”中信证券首席经济学家明明表示,首先,低利率时代固收资金仍有加配可转债的趋势,可(🍠)转债市场估值有望维持高位,配置性价比有所下降。预计(🌸)下半年权益市场大概率维持震荡,主动管理是(⬅)获取超额收益的关键。其次,随着银行可(🐜)转债(💇)转股节奏加快,可转债市场整体规模缩量,可关注大盘可转债配置价值。

投资建议方面,左(🛴)大勇表示,银行仍是资金配置的(🐱)重要板块,应更多考虑其配置和交易机会而非基本面(😩);非银品种当前已经贴近债底,处于偏底部阶段;其他红利品种估值已有所降低。

吉时查询 “进一(🤲)步来看,银行可转债稀缺性突出,估值定价未来可能更高。银行可转债因其低波特征,重要性将愈发突出。目前,银行可转(⬛)债中,齐鲁转债、南银转债均(👹)接近触发赎回线,未来强赎的概率较(💄)大;杭银转债已触发强赎;浦发转债即将在2025年10月份到期。银行可转债未来的稀缺程度将会明显上升。”左大勇补充说。

吉时查询 张继强认(🌌)为,展望下半年(☔),可转债大概率仍能(💋)收获正回报,但幅度和弹性可能都不大。建议投资者保持偏中性仓位。一是风格上优先选择YTM(到期收益率)较高的偏债品种,其次是价格低于125元、溢价率小于(🚓)30%的中小平衡品种;二是在考察正股方面,优先选择(🔂)主题成长类品种,再考虑景气逻辑;三是重视临近到期个券机会;四是(📣)信用层面,规避流动性较差的低价券,重视高YTM品种。

相关链接:

- 如何区分往来港澳通行证有效期和签注有效期?一文读懂

- Steam 喜加一:原价 64 元经典游戏《无主之地 2》免费领

- 运-20 总师:我们还能造出比它更大的飞机,只要我们振翅高飞就能飞到更远的地方

- 冰镇爽歪歪:摘养 NFC 无添加纯椰子水 1.99 元 / 盒、3.98 元 / 斤速囤

- AI当职业“红娘” 浙江让毕业生和岗位“双向奔赴”

- 春晚带火机器人,这个春节多地景区机器人“很忙”

- 华为小米为何能在国产豪车领域突围 技术与营销双驱动

- 鸿蒙智行宣布问界 M9 全系、M8 增程系列 OTA 推送:新增紧急情况自主拨打卫星电话救援、智能辅助驾驶“小蓝灯”等功能

- 任职不足2个月,洪灏“闪辞”华福国际CEO,下一站已敲定

- 门店 319 元 → 实付 55 元:361° 澎湃 2.0 等运动鞋断码清仓(赠退货宝)

相关新闻

- 详细阅读

- 吉时查询创智芯联拟赴港IPO,曾筹划A股上市详细阅读

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 6月9日,深圳创智芯联科技股份有限公司在港交所递交招股书,海通国际、...

2025-06-1538

- 吉时查询青海首部“气象天眼”在三江源核心区建成详细阅读

中新社西宁6月13日电 (孙睿 赵海梅)记者13日从青海省气象局获悉,青海省果洛藏族自治州气象局在甘德县与达日县交界处海拔4465米的哇英山完成...

2025-06-1540

- 吉时查询年薪给到“数千万美元”!华尔街为明星交易员“抢破头”详细阅读

来源:华尔街见闻 在多策略对冲基金迅猛崛起的背景下,基金拼的不再是资金规模,而是高效使用这些资金的人才。去年底,华尔街上演了一场堪比球星竞价的...

2025-06-1543

- 吉时查询充电5分钟,续航800公里?比亚迪、宁德时代、欣旺达等布局,“超快充”市场火了,规模化落地还有多远?详细阅读

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:中国新闻周刊 作者:刘珊珊 “无超充,不电动”,充电速度...

2025-06-1553

- 吉时查询“嗦粉”经济火热 中国多地“食力”出圈详细阅读

中新社南昌6月14日电 (记者 吴鹏泉)从大街小巷的早餐摊点到节庆展会的聚光灯下,中国江西、湖南、广西等多省份米粉产品热销。“嗦粉”经济也撬动流量...

2025-06-1557

- 吉时查询高速赋能产业升级:一条“杨梅路”的致富密码详细阅读

中新网丽水6月15日电(奚金燕 楼建华)从昔日堵在国道烂在筐,到如今夕发朝至全国、远销海外;从果农愁眉不展,到专业户年入突破30万元……在浙江丽水...

2025-06-1558

- 吉时查询为什么汽车行业要反内卷?贾可:既要配置高又要价格低,上帝都做不了详细阅读

专题:2025轩辕汽车蓝皮书论坛 2025第十七届轩辕汽车蓝皮书论坛于2025年6月13日-15日在广州举行。 轩辕同学校长、世界新汽车技术...

2025-06-1563